更新日:2024年1月4日

ここから本文です。

令和3(2021)年度から実施される個人市民税・県民税(住民税)の主な税制改正内容

給与所得控除・公的年金等控除・基礎控除の見直し

給与所得控除・公的年金等控除から基礎控除への振替

給与所得控除・公的年金等控除の引き下げとともに、基礎控除が同額引き上げられます。

給与所得控除の見直し

- 給与所得控除が一律10万円引き下げられます。

- 給与所得控除の上限額が適用される給与等の収入金額が850万円、その上限額が195万円にそれぞれ引き下げられます。なお、子育て世帯や介護世帯には負担が生じないよう、措置が講じられます(所得金額調整控除)。

給与所得控除額の詳細

|

給与等の収入金額 |

【給与所得控除額】改正後 |

【給与所得控除額】改正前 |

|---|---|---|

|

162万5,000円以下 |

55万円 |

65万円 |

|

162万5,000円超180万円以下 |

その収入金額×40%-10万円 |

その収入金額×40% |

|

180万円超360万円以下 |

その収入金額×30%+8万円 |

その収入金額×30%+18万円 |

|

360万円超660万円以下 |

その収入金額×20%+44万円 |

その収入金額×20%+54万円 |

|

660万円超850万円以下 |

その収入金額×10%+110万円 |

その収入金額×10%+120万円 |

|

850万円超1,000万円以下 |

195万円 |

その収入金額×10%+120万円 |

|

1,000万円超 |

195万円 |

220万円 |

公的年金等控除の見直し

- 公的年金等控除額が一律10万円引き下げられます。

- 公的年金等の収入金額が1,000万円を超える場合の公的年金等控除額について、195万5,000円が上限とされます。

- 公的年金等に係る雑所得以外の所得に係る合計所得金額が、1,000万円を超え2,000万円以下である場合には一律10万円を、2,000万円を超える場合には一律20万円を、それぞれ上記1及び2の見直し後の公的年金等控除額から引き下げとなります。

公的年金等控除額(改正前)

|

受給者の区分 |

公的年金等の収入金額(A) |

【公的年金等控除額】区分なし |

|---|---|---|

|

65歳以上 |

330万円以下 |

120万円 |

|

65歳以上 |

330万円超410万円以下 |

(A)×25%+37万5,000円 |

|

65歳以上 |

410万円超770万円以下 |

(A)×15%+78万5,000円 |

|

65歳以上 |

770万円超1,000万円以下 |

(A)×5%+155万5,000円 |

|

65歳以上 |

1,000万円超 |

(A)×5%+155万5,000円 |

|

65歳未満 |

130万円以下 |

70万円 |

|

65歳未満 |

130万円超410万円以下 |

(A)×25%+37万5,000円 |

|

65歳未満 |

410万円超770万円以下 |

(A)×15%+78万5,000円 |

|

65歳未満 |

770万円超1,000万円以下 |

(A)×5%+155万5,000円 |

|

65歳未満 |

1,000万円超 |

(A)×5%+155万5,000円 |

公的年金等控除額(改正後)

|

受給者 の区分 |

公的年金等の 収入金額(A) |

【公的年金等に係る雑所得以外の所得に係る合計所得金額】1,000万円以下 |

【公的年金等に係る雑所得以外の所得に係る合計所得金額】1,000万円超2,000万円以下 |

【公的年金等に係る雑所得以外の所得に係る合計所得金額】2,000万円超 |

|---|---|---|---|---|

|

65歳 以上 |

330万円以下 |

110万円 |

100万円 |

90万円 |

|

65歳 以上 |

330万円超410万円以下 |

(A)×25%+27万5,000円 |

(A)×25%+17万5,000円 |

(A)×25%+7万5,000円 |

|

65歳 以上 |

410万円超770万円以下 |

(A)×15%+68万5,000円 |

(A)×15%+58万5,000円 |

(A)×15%+48万5,000円 |

|

65歳 以上 |

770万円超1,000万円以下 |

(A)×5%+145万5,000円 |

(A)×5%+135万5,000円 |

(A)×5%+125万5,000円 |

|

65歳 以上 |

1,000万円超 |

195万5,000円 |

185万5,000円 |

175万5,000円 |

|

65歳 未満 |

130万円以下 |

60万円 |

50万円 |

40万円 |

|

65歳 未満 |

130万円超410万円以下 |

(A)×25%+27万5,000円 |

(A)×25%+17万5,000円 |

(A)×25%+7万5,000円 |

|

65歳 未満 |

410万円超770万円以下 |

(A)×15%+68万5,000円 |

(A)×15%+58万5,000円 |

(A)×15%+48万5,000円 |

|

65歳 未満 |

770万円超1,000万円以下 |

(A)×5%+145万5,000円 |

(A)×5%+135万5,000円 |

(A)×5%+125万5,000円 |

|

65歳 未満 |

1,000万円超 |

195万5,000円 |

185万5,000円 |

175万5,000円 |

基礎控除の見直し

- 基礎控除額が10万円引き上げられます。

- 合計所得金額が2,400万円を超える納税義務者についてはその合計所得金額に応じて控除額が逓減し、合計所得金額が2,500万円を超える納税義務者については基礎控除の適用はできません。

基礎控除額一覧

|

合計所得金額 |

【基礎控除額】改正後 |

【基礎控除額】改正前 |

|---|---|---|

|

2,400万円以下 |

43万円 |

33万円(所得制限なし) |

|

2,400万円超2,450万円以下 |

29万円 |

33万円(所得制限なし) |

|

2,450万円超2,500万円以下 |

15万円 |

33万円(所得制限なし) |

|

2,500万円超 |

適用なし |

33万円(所得制限なし) |

所得金額調整控除の創設

下記に該当する場合は、給与所得から所得金額調整控除が控除されます。

1. 給与等の収入金額が850万円を超え、次のアからウのいずれかに該当する場合

ア 特別障害者に該当する

イ 年齢23歳未満の扶養親族を有する

ウ 特別障害者である同一生計配偶者若しくは扶養親族を有する

所得金額調整控除額=(給与等の収入額(1,000万円を超える場合は1,000万円)-850万円)×10%

2. 給与所得控除後の給与等の金額及び公的年金等に係る雑所得の金額があり、給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額の合計額が10万円を超える場合

所得金額調整控除額=(給与所得控除後の給与等の金額(10万円を超える場合は10万円)+公的年金等に係る雑所得の金額(10万円を超える場合は10万円))-10万円

(注意)1の控除がある場合は、1の控除後の金額から控除します。

調整控除の見直し

合計所得金額が2,500万円を超える場合、調整控除が適用されません。

関連リンク

その他

所得控除等の合計所得金額の要件が見直されます。

所得控除等の合計所得金額の要件等

|

要件等 |

改正後 |

改正前 |

|---|---|---|

|

同一生計配偶者及び扶養親族の合計所得金額要件 |

合計所得金額48万円以下 |

合計所得金額38万円以下 |

|

配偶者特別控除にかかる配偶者の合計所得金額要件 |

合計所得金額48万円超133万円以下 |

合計所得金額38万円超123万円以下 |

|

勤労学生控除の合計所得金額要件 |

合計所得金額75万円以下 |

合計所得金額65万円以下 |

|

障害者等に対する非課税措置の合計所得金額要件 |

合計所得金額135万円以下 |

合計所得金額125万円以下 |

|

均等割の非課税限度額の合計所得金額 |

合計所得金額が31万5,000円×(同一生計配偶者+扶養親族の数+1)+10万円+18万9,000円(注釈1) (注釈1)同一生計配偶者又は扶養親族を有する場合に加算 |

合計所得金額が31万5,000円×(控除対象配偶者+扶養親族の数+1)+18万9,000円(注釈2) (注釈2)控除対象配偶者又は扶養親族を有する場合に加算 |

|

所得割の非課税限度額の総所得金額等 |

総所得金額が35万円×(同一生計配偶者+扶養親族の数+1)+10万円+32万円(注釈3) (注釈3)同一生計配偶者又は扶養親族を有する場合に加算 |

総所得金額等が35万円×(同一生計配偶者+扶養親族の数+1)+32万円(注釈4) (注釈4)同一生計配偶者又は扶養親族を有する場合に加算 |

|

家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保障額 |

55万円 |

65万円 |

文化芸術・スポーツイベントの中止等によりチケット代金等払戻請求権の放棄に係る寄附金税額控除の特例

新型コロナウイルス感染症の影響により、中止等(中止・延期・規模縮小)された文化芸術・スポーツイベントについて、チケットの払戻しを受けないことを選択された方は、その金額分を「寄附」とみなし、寄附金の合計額で2,000円を超えた金額の100分の6を個人市民税から、100分の4を個人県民税から控除します。

寄附金控除までの流れ

- 1 主催者からの申請に基づき、文化庁・スポーツ庁が対象イベントを指定したもののうち、さらに市長が甲府市としての対象イベントとして指定したものかの確認をしてください。

↓

- 2 参加者が対象イベントの主催者に払戻しを受けないことを連絡。主催者から指定行事証明書と払戻請求権放棄証明書を受けとってください。

↓

- 3 確定申告又は市・県民税の申告の際に、上記2点の証明書とともに申告してください。

対象イベントの要件

甲府市においては、所得税の寄附金控除の対象となるイベントすべてを個人市民税の寄附金控除の対象とします。なお、要件は次のとおりです。

- 文化芸術またはスポーツに関するものとします。

- 令和2年2月1日から令和3年1月31日までに日本国内で開催される予定であったものであり、不特定かつ多数の者を対象とするものとします。

- 本特例を用いた寄附金控除の対象額は20万円を上限とします。市・県民税からの税額控除のほかに、確定申告を行うことで所得税からの控除を受けることもできます。

- 文化庁(チケットを払い戻さず「寄附」することにより、税優遇を受けられる制度)

- スポーツ庁(チケットの払戻請求権の放棄を寄附金控除の対象とする税制改正)

県民税の寄付金控除について

寄附金税額控除を受けるための手続き

- イベント主催者にチケットの払戻しを受けないことを連絡のうえ、主催者から「指定行事証明書」および「払戻請求権放棄証明書」の交付を受けてください。

- 所得税確定申告書または市民税・県民税申告書において必要事項を記載のうえ、上記1で交付を受けた証明書を添付して提出してください。(所得税確定申告書を提出する場合は、市民税・県民税申告書の提出は不要です。)

(注意1)所得税確定申告書を提出する場合は、所得税確定申告書(第二表)の下段「住民税・事業税に関する事項」の「住民税」のうち、「寄附金税額控除」欄の「条例指定分」欄(「都道府県」欄・「市区町村」欄)に、それぞれ控除額を記載する必要があります。

(注意2)ふるさと納税(寄附金)のワンストップ特例制度については、所得税確定申告書または市民税・県民税申告書を提出する場合は適用を受けることができないため、ふるさと納税(寄附金)に関する必要事項もあわせて記載する必要があります。

確定申告する際はご注意ください

所得税確定申告書においては、所得税確定申告書(第二表)の下段「住民税・事業税に関する事項」の「住民税」のうち、「寄附金税額控除」欄の「都道府県、市区町村分(特例控除対象)」欄に、控除額を記載する必要があります。

(参考)確定申告書B様式(抜粋):所得税確定申告書には下図の赤枠部分の事項の記載が必要です

住宅ローン控除の適用要件の弾力化(緩和)

新型コロナウイルス感染症の影響による住宅建設の遅延等への対応として、令和2年12月31日までに入居ができなかった場合でも、次に掲げる要件を満たす場合、控除期間が13年に延長された住宅借入金等特別控除を適用することができます。

適用に必要となる要件

- 新型コロナウイルス感染症の影響によって新築住宅、建売住宅、中古住宅又は増改築等を行った住宅への入居が遅れたこと。

- 一定の期日(※)までに、新築住宅、建売住宅・中古住宅の取得、増改築等に係る契約を行っていること。

- 令和3年12月31日までの間に2.の住宅に入居していること。

※新築住宅の場合:令和2年9月30日まで

※建売住宅・中古住宅の取得、増改築等の場合:令和2年11月30日まで※詳しくは、国土交通省ホームページ「住宅ローン減税」(別サイトへリンク)をご確認ください。

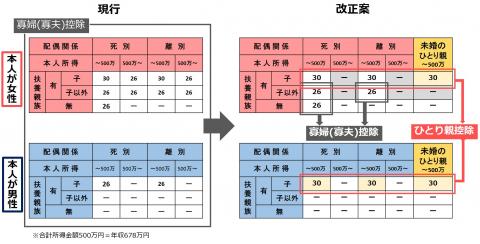

未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し

これまでの寡婦控除の条件の見直しがされ、新たにひとり親控除が新設されます。婚姻歴や性別にかかわらず、生計を同じとする子(総所得金額等が48万円以下)有し、かつ本人の合計所得金額が500万円以下の単身者について、「ひとり親控除」(控除額30万円)を適用します。扶養親族のいない死別の単身女性、子以外の扶養親族を有する死別・離別の単身女性のうち、本人の合計所得金額が500万円以下の人は引き続き控除額26万の寡婦控除を受けることができます。

※ひとり親控除、寡婦控除のいずれについても、住民票の続柄に「夫(未届)」「妻(未届)」の記載がある者は対象外とします。

よくある質問

お問い合わせ

税務管理室市民税課個人市民税係

〒400-8585 甲府市丸の内一丁目18番1号(本庁舎3階)

電話番号:055-237-5398

より良いウェブサイトにするためにみなさまのご意見をお聞かせください